当サイトでは、広告を掲載している場合があります。記事内で購入する商品を申し込み・購入することで、当サイトに売上の一部が還元されることがあります。消費者庁が問題としている「誇大な宣伝や表現」とならないよう配慮してコンテンツを制作しておりますのでご安心ください。万が一不適切な表現など見つけられましたら、お問い合わせフォームからご連絡いただけると幸いです。

我が家の家計は大丈夫かな?

プロのFPに相談したいけど勧誘されそうで不安…

マイホームや車の買い替え、子供の教育費、老後資金などお金の不安は尽きませんよね。

FP(ファイナンシャルプランナー)資格の知識があれば、自分の家計見直しができるようになったり、資産運用に挑戦したりできるようになります。

私も実際、FPの知識を使って保険を見直したり、将来の家計のシミュレーションをしたりしました!勉強した内容が活かせるって嬉しい!

しかし、FPの知識があってもちゃんと正しく家計改善できているか不安になりますよね。

そもそも「家計を見直す知識がない!」って方も多いと思います。

そこで、実際にプロのFPに家計相談をしてみることにしました。

FP相談する際に準備したものや、相談内容、当日の流れ、相談してみた感想など詳しく書いていくのでぜひ参考にしてください。

やっぱりプロに相談することで将来の不安やモヤモヤがスッキリしますよ!

相談したFPを紹介【日本FP協会CFP認定者】

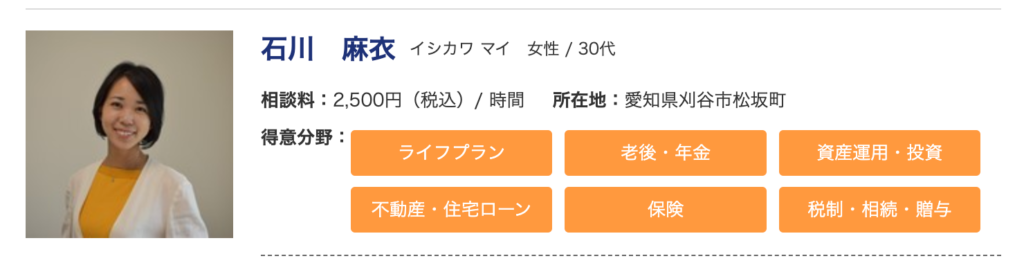

今回相談したFPさんは日本FP協会公式ページで紹介されていた方を選びました。

家計相談の他にファイナンシャルプランナーの仕事についてインタビューもしています。

インタビュー内容は後日記事にしますね。

7人くらいのFPさんにインタビュー依頼しました。その中で即座に快くOKしてくれた方です。ありがたい…

FP相談前に準備したもの

FPへの相談をスムーズに進めるために以下のものを準備しました。

- 自作した家計把握ツール

- 源泉徴収票

- 加入している保険がわかるもの

- ねんきん定期便

- FPに相談したい内容

日本FP協会が提供している便利ツールを利用して家計状況を把握できるようにしました。

家計チェック便利ツール

勉強のため自作しましたがぶっちゃけ超絶めんどくさかったです!!!通常はFPさんが家計チェックできる表などを作成してくれるのでおまかせしちゃいましょう。

家計のバランスシートやキャッシュフロー表は作成しなくていいと思います。

ただ、家計状況をFPさんに伝えるために家計簿があれば準備しておくといいです。

源泉徴収は給与・賞与の額や保険料、控除額などを把握するために準備しました。

会社員の方なら毎年もらってると思いますが、正直よく見方がわからないですよね!

今回の相談時にFPの石川さんに源泉徴収の見方も丁寧に教わりました。

FPの勉強でもネットで調べてもよくわかんなかったのですが、FP石川さんに教わってスッと頭に入りました。さすがプロ!

FPへの相談といえば保険の見直し!(固定観念)

どんな保険に加入しているかわかるものを用意します。

私はFPの勉強をして加入しすぎてた無駄な保険をバッサリ解約したので、月2,000円くらいの生命保険と火災保険、車の保険のみです。

以前は医療保険やら学資保険代わりの外貨建て保険やらめっちゃいろいろ入ってました…保険料は月◯万円超え…思い出すだけで辛…

誕生月に毎年届くハガキ、ねんきん定期便。

ねんきん定期便では、年金保険料の納付状況や将来受け取れる年金の目安金額がわかります。

ペラッペラの紙切れなので(私を含め)捨てちゃう方が多いそうです。

将来もらえる年金額を見積もるためにも大切な情報が記載されているので、ちゃんと保管しておきましょう。

ネットで確認できる電子版ねんきん定期便もあります。ハガキで届く内容がPDFファイルで閲覧できるので「紙は捨てちゃう!」って方は登録してみてくださいね。

電子版「ねんきん定期便」を閲覧するための「ねんきんネット」の登録方法は公式サイトをチェックしてみてください。

事前にFPさんに相談したい内容や知りたいことをまとめておきました。

相談・質問内容は以下のとおりです。

すべてめちゃくちゃわかりやすく回答していただけました。一人で悩むよりプロのアドバイスを受けた方がスッキリしますね。

FP相談当日の流れ

面談時間は10:00〜11:45の1時間45分間、Zoomでオンライン面談していただきました。

オンラインで相談できるって本当に便利!移動時間と労力がかからない!

まずは自己紹介。FP石川さんは以下の活動をしてらっしゃいます。

- マザーハローワークでマネーセミナー

- 相談者のキャッシュフロー表の作成

- 個別相談(※)

※家計の管理方法、お金の貯め方増やし方、老後の資金計画、お子様の教育資金、住宅ローンや購入の相談、保険の見直しなど

未就学児のお子さんがいらっしゃる中で、FPとしてバリバリ活動されていて本当にすごいです!雰囲気が柔らかい方で、とても相談しやすかったです。

我が家の家計改善に最適なアドバイスを受けるために、いくつか質問されました。

質問内容は以下のとおりです。

- 家族構成

- キャッシュフロー表を自分で作ろうと思った理由

通常、FPに相談する際は「収入」「支出」「貯蓄」を聞かれると思います。

ただ、私の場合は事前に、キャッシュフロー表などを作成して収支や貯蓄金額などわかる状態にしていたので、聞かれませんでした。

FPに相談するからといって自分でキャッシュフロー表を作る必要はありません。しかし、私はFPの知識を最大限活かしてみたくて作成してみました。

初めて作成したキャッシュフロー表をプロの方に見てもらえるのはいい機会でした。

私が作成した家計把握ツールをもとにアドバイスをいただきました。

我が家ではFPの石川さんに相談してわかった今後の課題は以下のとおりです。

- 教育費を中心に考えているので老後のことも考えた方がいい

- 住宅ローン控除が終わるタイミングでiDeCoなどを検討する

我が家は貯金も収入も少なくギリギリの生活をしているので、もっといろいろダメ出しされると思ってました。笑

家計の診断をしてもらったあと、用意していた質問に対して回答していただきました。

A:まず、103万円の壁は「1年間の収入が103万円以上になると所得税を納める必要がある」ということです。

ただし、所得税を納めるようになったとしても、結局月に1〜2万円程度なので、103万円の壁は気にせず稼いだ方がいいですね。

続いて、130万円の壁は「1年間の収入が130万円以上になると扶養から外れて自分で社会保険料を払う」ということです。

自分で社会保険料を払うことによって、将来もらえる年金額が上がります。

配偶者の扶養を外れたくない人は130万円までを目安に稼いだ方がいいですね!

A:結論「貯めるところはまとめて、目標は別々に」

教育費・老後・生活防衛費の目標をそれぞれ決めて、貯蓄する口座などは一緒にすればOKです。

目標金額を達成するために、毎月いくら貯金にまわすべきか考えましょう。

例:15年後に子どもの大学入学金が◯◯万円必要→〇〇万円÷12ヶ月÷15年=毎月◯万円貯金

お金を貯めるのは、銀行に預けるだけじゃありません。NISAなどを利用して資産運用してもいいでしょう。

目標金額に向けた毎月の積立額は、金利も加味してシミュレーションをしてみてください。低く見積もっても3%くらいなど。

金利を加味してお金を貯めていく場合は以下のサイトを参考にしてみてください。

A:3年のローンを返済する際にかかる利息は3万円。年間1万円払う利息をどう思うかで考えましょう。

現在、低金利時代なので、金利が低いローンを組んで資産運用でお金を貯めていくという考えもありです。

資産運用によっては、利息を払う金額よりリターンの方が大きくなる場合もあります。

生活防衛資金の準備は、各家庭によって準備する金額は違いますが、一般的に生活費3〜6ヶ月分貯めるのが望ましいです。

※生活防衛資金…日常生活で予測のできない事態に備えて用意しておくお金のこと

ローンを資産運用にまわそうかとも考えましたが、結局返済しました。ローンがない方がやっぱりスッキリします。(住宅ローンはありますが…)

A:今回、作成したキャッシュフロー表は20年後までなので、100年後までのことを想定してみましょう。

将来のお金は子どもの教育費のことだけでなく「老後何をしたいか」「孫に何をしてあげたいか」なども含めて考えるのがおすすめです。

「老後のことも考えなきゃ」とは思ってましたが、将来の孫に対してはまったくの盲点でした!子どもの教育費だけでヒィヒィ言ってちゃダメですね

FPへの家計相談料

今回、お金の相談料とインタビュー代を含めて5,000円でした。格安!

通常の有料FPさんに家計相談すると相場は10,000〜20,000円ほど。

私が相談したFP石川さんは初回面談2,000円(2023年5月時点)で家計見直し相談ができるので、初めての方でも気軽に依頼できます。

| 初回相談料(税込) | 2,000円 |

| 2回目以降の相談料(税込) | 5,000円 |

| 相談時間 | 原則2時間以内 |

| ライフプランニングシート作成 | 10,000円 |

有料でプロのFPに相談した感想

プロのFPさんに相談してみて、今までのお金に対するモヤモヤが解消されました。初めての相談でしたが、FP石川さんが優しくアドバイスしてくださって安心しました。

有料でプロのFPに相談となると、かなり高額になると心配していたのですが、良心的な価格で驚きです。

ただし、相談するFPさんによって料金はピンキリ。今回は、試しやすい料金で親身になってくれるFPさんに相談できたのでラッキーでした。

複数の有料FPさんに家計相談依頼&インタビュー依頼してみてわかったのが、FPさんによって対応も料金設定もぜんぜん違います。

- 時間で料金設定がありどんどん高額になりそうなところ

- インタビュー依頼したら対応が高圧的になったところ

- イレギュラー対応でたらい回しにされたところ

イレギュラーな依頼(インタビュー)なのでしょうがないんですが、対応が厳しくて心が折れかけました。

FPさんによって相性があると思うので、複数の会社で比較した方がいいですね。

今後、お金の相談をしたい方がいたら、ぜひFP石川さんを紹介したいと思います。

有料でFPに家計相談するメリットデメリット

有料でプロのFPの方に家計相談をするメリットとデメリットは以下のとおりです。

- プロのアドバイスが聞けて今後の課題が明確になる

- 支出の無駄に気づける

- ぼんやり「お金がない」ではなく「いくら必要か」がわかる

- 保険会社や金融機関とのつながりがないので無駄な提案をされない

- 料金がかかる

- キャッシュフロー表の作成は高額になりやすい

- 自分の家計状況を晒さなければならない

- 保険など何か勧誘されそうで不安になる

お金を払ってFPの方に相談する最大のメリットは「中立な立場で自分の家計に合ったアドバイスをしてくれること」です。

無料のFP相談だと、企業と提携している保険会社や金融機関に誘導するような提案をされがち。

無料のFP相談は自社の保険商品を売って、利益を得るスタイルだからです。

一方、有料のFP相談は「家計相談」自体が商品なので、中立な立場でアドバイスをもらいやすくなります。

ただし、有料のFP相談は相談料が高額なところが多いです。

時間単位で料金設定されているところもあるため、予想以上に高額になる恐れもあります。

また、中立の立場での提案だからといって、保険などの金融商品をまったく勧誘されないとも限りません。

FPへ相談をする際は、まったく無知の状態で挑むよりも、家計の課題を自分なりに考えてから挑みましょう。

自分である程度家計を把握していた方が、FPの方からより有益なアドバイスをもらえやすくなりますよ。

【まとめ】家計を守るためにFP相談も検討しよう

今回は、プロのFPに有料で家計相談をした実体験を紹介しました。

お金を支払って相談をしているので、有意義な時間を過ごすために以下のポイントを押さえておきましょう。

- 相談料金を確認する(1回当たりの料金か時間単位の料金か)

- 相談しやすそうなFPを選ぶ(実績があっても高圧的な態度だとNG)

- 自分の家計状況(収支や貯蓄、ローンなど)を提示できるようにする

- 事前に相談する内容をまとめておく

FPの知識があれば、自分で家計の見直しはできます。しかし、プロ視点でのアドバイスがもらえると、新たな改善点が見えてきますよ。

まったく無知の状態でFP相談に挑むより、FPの知識がある方が自分の家計に本当に必要な提案を見極められます。

もし、少しでも将来の不安があるなら、お金の勉強から始めてみてください。お金の勉強はFP資格がおすすめです。

FP資格の勉強におすすめのテキストや通信講座について以下の記事でまとめているので、ぜひ参考にしてみてくださいね。

【FP3級】おすすめテキスト7選!ランキングで徹底比較!【2023年最新版】

【FP3級】おすすめテキスト7選!ランキングで徹底比較!【2023年最新版】